商品としてはもっと細分化されていると思いますが、金融機関が直接取扱う住宅ローンを広義の意味で大別すると下記の2つになるかと思います。(※「フラット35」のような金融機関が間接的に取り扱う住宅ローンを除いて)

●保証付(保証会社の保証が付いている住宅ローン。)

●プロパー(保証会社の保証が付いていない住宅ローン。)

うちの会社ではまだまだ保証付での取り扱いが基本スタンスです。プロパーを最初からお客さんに案内するケースは稀です。

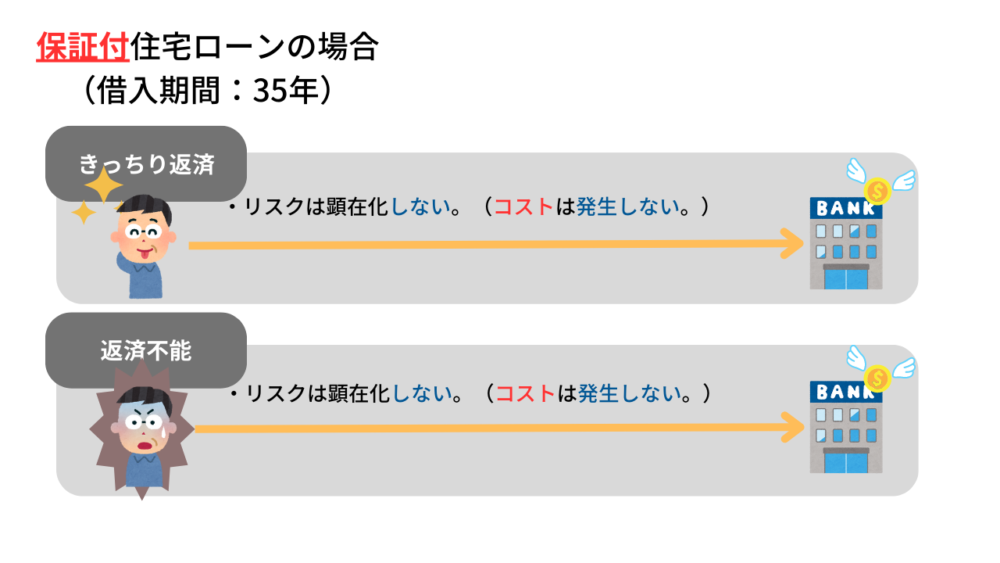

なぜうちの会社ではプロパーが消極的か簡単にご説明すると金融機関側のリスクは保証付よりプロパーの方が高いからです。(金融機関は住宅ローン(債権)に対して保証会社の保証を受けられないからです。)※「金融機関が考える貸出リスク」についてはまた別の記事で詳しく触れたいと思います。

しかし最近巷では、保証料無料と書いてある住宅ローンを取り扱っている金融機関が増えてきました。これは保証会社の保証が無いということでプロパーということになります。

なぜ多くの金融機関はリスクの高いプロパー商品を積極的に展開するようになったのでしょうか?

各金融機関毎に戦略が異なるので必ずしも合致してはいないかもしれませんがこのような理由が考えられます。

●これ以上貸出金利を下げたくない。⇒顧客が見比べるメリットを金利じゃない箇所へ誘導したい。

●そもそも住宅ローンは購入対象不動産を担保に取るので回収局面でデフォルト(債権の回収できない部分)が少ない。

●自宅を購入するローンという性質上、債務者の返済意識が他の各種ローンに比べて異常に高い。(返済の延滞をしない)

住宅ローンの貸出金利については、私が新卒で就職してから16年、ほぼ右肩下がりで下降しています。これは私の会社に限らず、住宅ローンを取り扱う金融機関全体で共通して言えることかと思います。貸出金利が下がり続ける背景には、金融機関単独ではコントロール出来ない要因が大きなウェイトを占めている(※「金融機関の貸出金利」についてはまた別の記事で詳しく触れたいと思います。)のですが、当然そこには同業間の競争が過熱してより拍車をかけていった背景も存在します。住宅ローンはいわずもがな金融機関にとって「商品(プロダクト)」であり、通常の事業会社同様、貸出する(売る)ことにより、儲けがでる商品設計になっているものです。昨今各金融機関では競合に打ち勝つために貸出金利という儲けを出す部分を削っていく我慢比べの戦略が取られてきたわけですが、それもさすがに限界が近づいてきたわけです。

補足すると、住宅ローンは一般の方は一生に1回のとても大きな買い物(自宅購入)のために利用するケースがほとんどであり、生涯年収の約30%近くを返済に充てる方が大きな割合を占めている現状があります。とても大きな決断が迫られる商品(プロダクト)であり、且つ住宅ローンに対して経験豊富な方があまり存在しない特殊性(一生に1回)から、どうしてもわかりやすい箇所(貸出金利)でメリット比較される運命にあった商品(プロダクト)とも言えます。

金融機関は、これ以上貸出金利を下げ続けたら住宅ローンが「赤字商品」になってしまう、しかし借手側のニーズをケアしないとシェアが取れないというジレンマに襲われました。そこで辿り着いたのが、商品設計の見直しであり、着目されたのが「保証料」となります。これは結論から言いますと貸出金利の低下に歯止めをかける為に「借手の目線を貸出金利から別な方向へ背けさせたい。」という金融機関側の思惑が背景にあります。

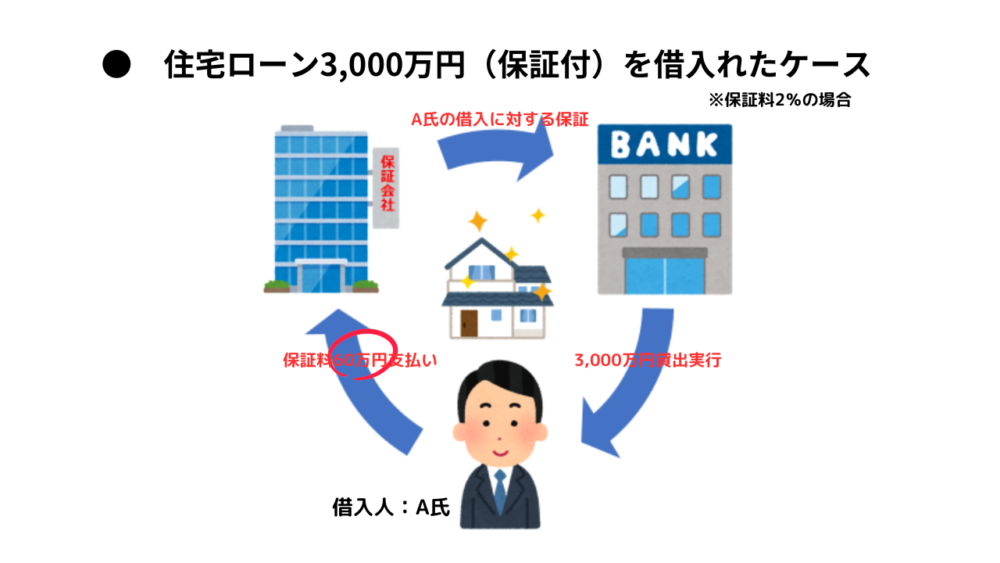

保証料は、住宅ローンを金融機関から借入する際、借入に対する保証を保証会社へ依頼するために、借入人が負担する費用となります。

●A氏は60万円を保証会社に支払い、3,000万円の住宅ローンに対し保証を依頼します。

●保証料60万円は保証会社の収入です。金融機関の収入ではありません。

●金融機関はAさんの住宅ローン3,000万円に対し保証会社から保証を受けます。これにより、Aさんが返済不能に陥ったり、もしくは自己破産してしまったとしても、金融機関は全額回収出来ます。ほぼノンリスクなんです。(例外はありますが、それはあくまでレアケースです。)

| 借入金額 | 3,000 |

| (住宅購入代金)⇒売主へ | (2,840) |

| (火災保険費用)⇒損保会社へ | (15) |

| (登記費用)⇒司法書士へ | (20) |

| (仲介費用)⇒不動作業者へ | (60) |

| (保証料)⇒保証会社へ | (60) |

| (住宅ローン事務取扱手数料等) | (5) |

・左表は住宅購入代金とその他諸経費を含めてフルファイナンスで借入するケースを簡易的にまとめてみました。(※細かいところは省略しています。固定資産税の清算等。)

・保証料も借入に含める方が大半です。

・融資実行時に金融機関が受取る手数料(収入)は一番下の約5万円程度(うちの会社では)となります。

補足すると、住宅ローンは購入対象物件を担保に取ります。ですので、Aさんが返済不能に陥り、回収局面となれば、保証付であれば金融機関は保証会社からAさんに貸したお金を代位弁済してもらいます。それと同時に金融機関は担保権を保証会社に渡します。「担保権の移転」という行為です。ここで金融機関がやることは終了します。Aさんの自宅の処分権は保証会社に渡り、そこからの回収作業は保証会社さんの領域なので、金融機関はもうまったくタッチしないということです。そうなんです。保証付の住宅ローンは任売回収や裁判所での競売回収等の最後の清算作業を金融機関が請け負わない仕組みなんです。(回収コストの最小化です。)

保証付の住宅ローンは金融機関にとってほとんど頭を使わなくていい商品です。(言いすぎ。)保証もあり担保もあり、金融機関にとっては極めてセーフティーな商品と言えます。しかも、住宅ローンを借りる人は、人生の一大決心を下している方であり、返済への意気込みはとても高く、その他の貸出形態と比較しても延滞する割合も低く、概ねきっちり返済してくれます。

冒頭でもお話しましたが、私の会社は今でもこの「保証付」をメインに取り扱っています。ここまでお読みいただいた方は、「全然リスクとってないね!!」って思われるかも知れないんですが、そのとおりなんですが、ただ私の会社は「保証料無料」と謳ういわゆる「プロパー」に大きく舵を切れない理由があります。またここまでの説明だけですと保証料のかからないプロパーの方が融資実行時の費用負担が少なくて済むし、断然プロパーだよねと考えるのが普通だと思います。基本的にそれで凡そ正解なのですが、そうと決めつけてもいけない点があります。必ずしも「保証付」が条件的に絶対に不利かというと一概にも言い切れない側面もある(かもしれない)という点を後段にてご説明したいと思いますので。・・・長くなってきてしまいましたが、もう少しだけお付き合いいただけますと幸甚です。

積極的にプロパーを展開している金融機関は大きく分けて2つに分類されると考えられます。

1.金融グループ内に保証会社がある金融機関。

・大きな金融グループは大概、株式上場しており、決算はグループ全体の連結決算(グループ内各企業の決算を全て連結させたもの。グループ内の商取引は相殺したりしなければいけません。)を作成する義務があります。「銀行だけ儲かっていればいい。」という考えは通用しないので、リスクを保証会社に飛ばしてもグループとしては内包したままと言えます。

2.有人店舗を持たない(もしくは少ない)金融機関。

・いわゆるネットバンクを指します。金融機関の有人店舗というのは、そこに人員を常駐させる必要があり、且つ店舗の維持コストが莫大にかかります。顧客接点がインターネットに絞られているコストメリットはとても大きく、それらの利点がよりオフェンシブな商品設計を可能にします。

私の会社はいくつか関連会社はありますが、保証会社はありません。ですので、利用している保証会社は全て資本関係のない外部企業となります。この環境下でプロパーの裾野を拡げようとすると今までなかったリスクが純粋に積み重なっていく可能性があります。保証がなければ、担保が拠所となり、不動産価格が大幅に下落した局面では、担保価値を評価し直し、さらに各種条件が重なると、貸倒引当金という評価性引当金を計上する必要も出てきます。簡単に言えば決算を傷める可能性が高まるということです。(本来は金融機関の本質でもあり詳しく触れるべき箇所だと思うのですが内容が重たいので今回は軽くにしておきます。)詰まるところこれが私の会社が積極的にプロパーを展開しない「理由」となります。

ただ、だからと言って住宅ローンはやはり回収可能性が高いローンであることには変わりありません。実際、日頃から不動産担保評価は市場販売価格より当然シビアに算定していますし、お話してきたとおり、返済履行は極めて優秀なローンです。私個人としては、もっとリスクテイクしてもいい(むしろすべき)商品だと思っています。(一定水準の金利をいただける前提で)

本来、「保証料無料」ということを額面通りに受け取れば、保証付より借手側が負担する費用は保証料分が丸々カットされるということです。前段で使用したケースで言うと60万円が発生しないということですね。

| 借入金額 | 3,000 |

| (住宅購入代金)⇒売主へ | (2,840) |

| (火災保険費用)⇒損保会社へ | (15) |

| (登記費用)⇒司法書士へ | (20) |

| (仲介費用)⇒不動作業者へ | (60) |

| (保証料)⇒保証会社へ | (60) |

| (住宅ローン事務取扱手数料等) | (5) |

・左表はフルファイナンスを仮定していたものなので、単純に60万円の負担がなくなるのであれば、借入金額は60万円分不要となり、2,940万円に減額することができます。

・このとおりなら、金利他、諸条件に差がないのであれば、保証付ではなくプロパーを借りる人がほとんどかなと思います。

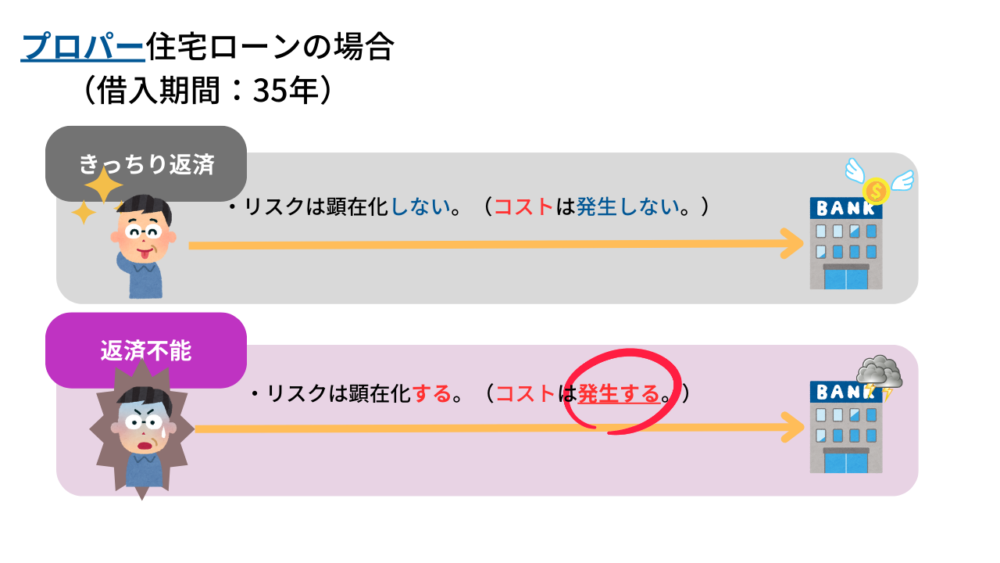

ここまでプロパーは金融機関にとって保証付よりリスクが高いんですと申し上げてきました。金融機関にとってリスクは顕在化するとコストに直結します。当然コストは利益を圧迫することになります。

保証付は前段でお話したとおりノンリスクです。しかしプロパーはリスクが顕在化するとコストが発生します。そこで金融機関側は思いつきました。

住宅ローンを実行するタイミングで手数料として先にもらってしまうという手法です。最近よく目にするプロパー住宅ローンの多くはこの手法を採用しています。

| 借入金額 | 2,990 |

| (住宅購入代金)⇒売主へ | (2,840) |

| (火災保険費用)⇒損保会社へ | (15) |

| (登記費用)⇒司法書士へ | (20) |

| (仲介費用)⇒不動作業者へ | (60) |

| (保証料)⇒保証会社へ | (0) |

| (住宅ローン事務取扱手数料等) | (55) |

・「保証料」⇒「住宅ローン事務取扱手数料」に振り替えて金融機関側の受入手数料収入で吸収する手法です。(※「保証料」は保証会社の収入です。保証料無料は嘘じゃないけど保証料であろうが住宅ローン事務取扱手数料であろうが負担するのは顧客側です。結果出来上がりの総顧客負担費用は保証付より若干、安い程度の商品設計で見せてるケースが多いように見受けます。)

金融機関側は長年続く低金利の情勢下において、競合に勝ち抜くために、やむなくリスクテイク(多少ですが)して辿り着いたのがこの商品設計なのだと思います。(結局、体力のある大手金融グループや店舗関連コストを抱えていないネット銀行には、金利設定、手数料設定でどうがんばっても勝てない構図になっているのが現実ですが。)

なお、保証付きは保証料負担は発生しますが、借入期間中に繰上返済をすると未経過分に対する返戻保証料が保証会社から戻ってきます。(計算方式が複雑で保証会社に問い合わせないと金融機関側も回答できません。少なくても私は。)35年で借りたけど、急遽まとまったお金ができたから1年後に全額返済しちゃいましたといった実質借入期間がショートのレアケースなら保証付はある程度まとまった返戻保証料が戻ってくる可能性が高いのでその点はメリットになり得るかもしれません。これが保証付が一概にも条件的に不利とは言い切れないポイントとなります。

顧客側からすると、保証会社に保証料を払うか、金融機関に手数料を払うかの違いは正直どちらでもいいと思います。安い方がいいに決まっている話です。また他の記事でプロパーは回収が厳しい、保証付はそんなに厳しくないというものを目にしたことがありますが、延滞の場合は正直一緒です、私の会社ではいずれも等しく同じように督促します。返済不能に陥った場合は、プロパーは金融機関が保証付は保証会社が回収作業に取り組むといった違いかと思います。もうそうなったらどっちでもいいですよね。私ならそう思います。

私から最後に申し上げたいのは、住宅ローンはシンプルに

貸出金利と実行時のオールインコストで判断してください。

前述しましたが、住宅ローン玄人はほとんど存在しません。大半が借りる人は素人です。だから悩むのは当然です。ですが、金融機関はプロです。借りてもらいたいからうちの方がいいですよって言うに決まっています。どこにしたらいいだろうという相談をする相手方ではありません。また不動産屋さんは買ってもらえればいいので、すぐ審査が下りる金融機関を勧めたがります。(提携金融機関に優先的に案件を横流しします。ですので条件がいい金融機関とは限りません。)インターネットから見れる情報も自分たちの商品優位性だけが記載されています。みんなよく見えます。ですので、頼りになるのは自分しかいません。判断を自らが下すことのみが条件のいい住宅ローンに辿り着く唯一の道だと私は思います。

なお、もう一つ住宅ローンを選択する上で重要な要素を今回は触れませんでした。それは団体信用生命保険(以下、「団信」)についてです。死亡もしくは特定の病気に罹患した場合に、保険で住宅ローンを全額返済する仕組みです。団信の種類は数多くあり金融機関によって取り扱っているものが違います。これもとても大きな判断要素なのですが、より内容が充実した団信を選ぶと貸出金利が上乗せされる仕組みを採用している金融機関がほとんどであり、これは好み、方針によって人それぞれの為、どっちがおすすめですとは言いきれないカテゴリーかなと思いましたのであえて記事の構成に加えませんでした。

今回の記事は私の処女作となります。まだまだ不慣れで反省する点ばかりですが、どんどん手を動かし、読みやすい記事が書けるように精進していきますので、今後ともよろしくお願いします。

ありがとうございました。 執筆:michidora2